事業規模のさらなる拡大のため、節税目的のため、対外的な信用確保のためなど、現在法人成りを検討している個人事業主の方も多いのではないでしょうか。

売上も順調に増えてきたし、そろそろ会社にしてもいいのかな?

税金もう少し安くしたいし、会社にしたほうが節税になるって聞くけど。。

法人成りはメリットもたくさんありますが、場合によってはデメリットを被ることもありますので、ご自身の状況に応じて総合的に判断することが重要になります。

法人成りによって、法人だからこそ得られるメリットを享受することができる一方、節税という側面だけを見て法人成りをしてしまうと、結果的に法人成りを後悔することになってしまうというケースもあります。

今回は、法人成りをするときのBESTなタイミングについてお話するとともに、法人成りによるメリット・デメリットについて解説していきます。

法人成りのBESTなタイミング3つ

法人成りをしたほうがいいかの判断は、それぞれ業種や事業の様子によって基準が大きく変わってきますので、いつが”正解”というのは一概には言えません。

ですが、全員に共通して法人成りを検討すべきタイミングというのがいくつか存在します。

法人じゃないと受注できない取引がある場合

法人は設立の際に登記を行うことで、本店所在地や役員の氏名、資本金がいくらかなどが登記簿謄本に記載され、誰でもそれを閲覧することが可能です。

その点個人は登記を行うこともありませんし、財務状態を第三者が把握することもできません。

大きな企業など取引先の信用力を重視するような取引の場合、個人事業主のまま取引を行うことはハードルが高くなります。(そもそも法人でなければ受注できない取引というのも存在します。)

ですがこのような大口の取引は、事業にとっては大きなビジネスチャンスとなります。

法人じゃなければ受注できない取引がある場合や、既存の取引先から強い要望があった場合などは法人成りのタイミングといえます。

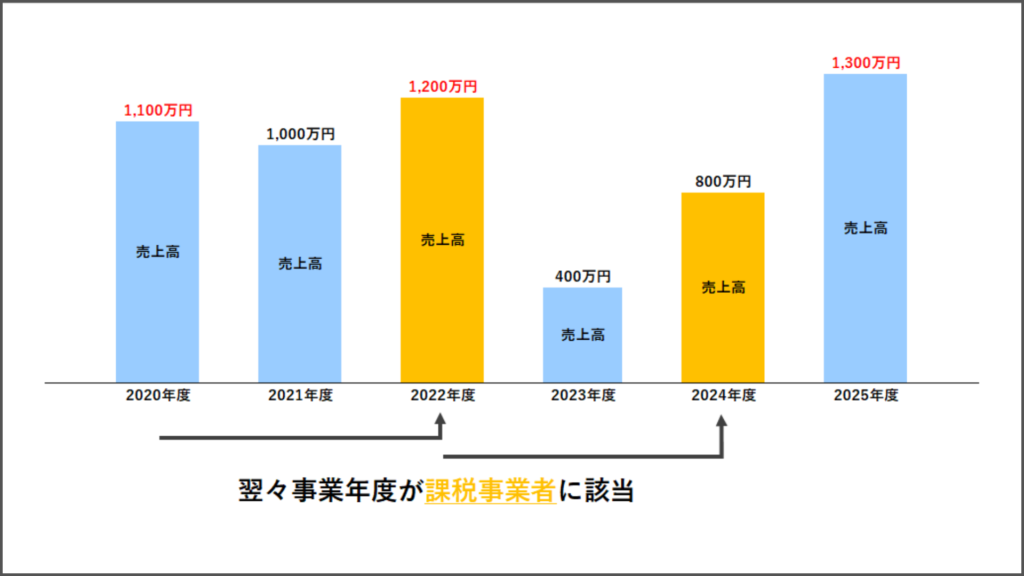

消費税の課税事業者になる場合

原則としてその年の売上が1,000万円を超えると、その2年後に消費税の課税事業者となり申告・納税義務が発生します。

図のように、赤字の「売上1,000万円超」となった年にの2年後に消費税の申告・納税が必要になります。

一時的にその年だけ売上が増えてしまったということではなく、継続的に売上が1,000万円を超えそうな場合には法人成りを検討するタイミングといえます。

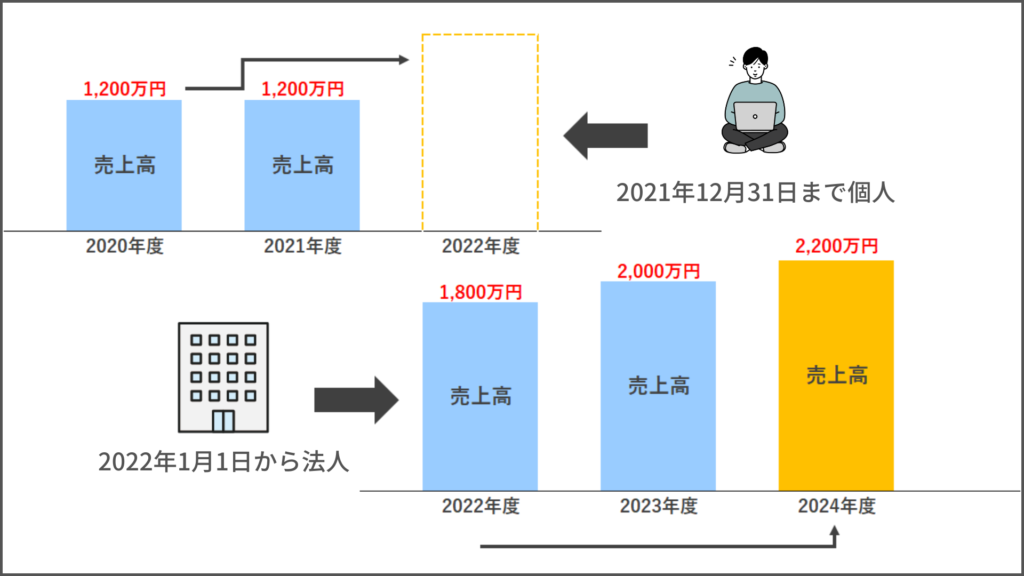

というのも、法人成りをすることによって、個人事業は当然その時点で廃業となります。

そのため、個人事業分はリセットされた状態で1から法人がスタートする形となります。

図のように、2022年1月1日に法人成りを行ったとすると、本来課税事業者に該当するはずだった個人事業の2022年度が存在しなくなり、消費税の課税を回避することができます。

仮に、法人成り初年度から売上が1,000万円を超える見込みだったとしても、その後2年間は消費税の課税がなくなります。

消費税のキャッシュアウトがなくなるのは大きなメリットといえますね。

ですが、インボイス制度への対応が必要な事業者の場合、法人成り初年度から消費税の課税事業者にならざるを得ないこともありますのでご注意ください。

2023年10月1日より開始するインボイス制度の影響で、業種によってはこのメリットがなくなる可能性もございます。

インボイス制度の詳細は以下のリンクをご参照ください。

所得金額が700万円程となった場合

ご存知の方も多いかと思いますが、個人事業主に対して課せられる所得税は「累進課税」となっており、事業の儲けである所得の金額が増えれば増えるほど税率が高くなっていきます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円≦所得金額≦1,949,000円 | 5% | 0円 |

| 1,950,000円≦所得金額≦3,299,000円 | 10% | 97,500円 |

| 3,300,000円≦所得金額≦6,949,000円 | 20% | 427,500円 |

| 6,950,000円≦所得金額≦8,999,000円 | 23% | 636,000円 |

| 9,000,000円≦所得金額≦17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円≦所得金額≦39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円≦所得金額 | 45% | 4,796,000円 |

課税される所得金額とは、売上から経費を引いた事業所得から、さらに所得控除等を差し引いた後の金額になります。

課税所得が7,000,000円の場合、以下のように所得税額を計算します。

- 7,000,000円×23%-636,000円=974,000円

法人の税率は諸々含め利益の1/3程(ざっくり)となるため、所得金額が700万円程(6,950,000円以上)となると税率的には法人とどっこいとなり、法人成りの検討を始めるタイミングといえます。

あれ、1/3ってことは33%とかですよね?700万円じゃ所得税率は23%ですよ?

個人事業主は他に住民税10%が課税されます。ですので、上記の所得税率に+10%が全体の税率(33%)とお考えいただくとよいかと思います。

ただ、所得が700万円を超えたからといって、すぐにでも法人成りをしたほうがよいかというとそうではありません。

あくまでも税率的に法人と同程度という段階ですので、今後の所得の増加具合等を加味して法人成りを検討しましょう。

法人成りの7つのメリット

法人成りのタイミングについてお話しましたが、事業の状況によっては仮に上記のタイミングでなくとも法人成りをしたほうがよかったり、逆にタイミングだとしてもしないほうがよいということもあります。

具体的に判断するためにはメリット・デメリットをそれぞれ考慮する必要があります。

まずは、法人成りのメリットについてご紹介していきます。

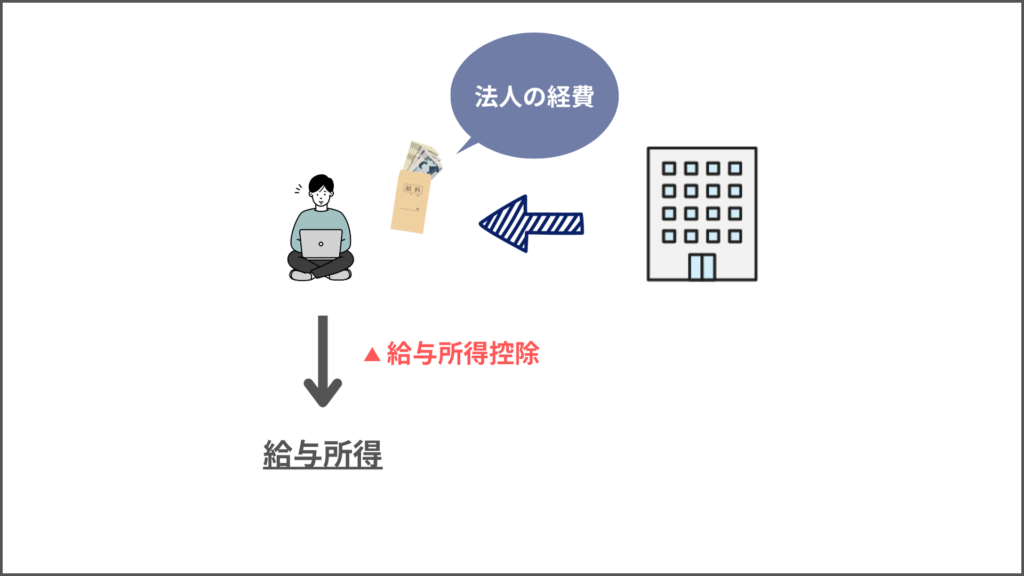

役員報酬が給与所得になる

事業の儲けがそのまま自分の取り分となっていた個人事業とは違い、法人成りをすると設立した法人から役員報酬という形で給料をもらう形となります。

役員報酬は法人側では経費となることはもちろん、報酬を受け取る役員(個人)側でも給与所得控除を適用することができます。

給与収入から給与所得控除額を差し引いた金額が給与所得となり所得税の課税対象となります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 収入金額≦1,625,000円 | 550,000円 |

| 1,625,001円≦収入金額≦1,800,000円 | 収入金額×40%-100,000円 |

| 1,800,001円≦収入金額≦3,600,000円 | 収入金額×30%+80,000円 |

| 3,600,001円≦収入金額≦6,600,000円 | 収入金額×20%+440,000円 |

| 6,600,001円≦収入金額≦8,500,000円 | 収入金額×10%+1,100,000円 |

| 8,500,001円≦収入金額 | 1,950,000円(上限) |

給与収入には経費というものが存在しないため、その代わりとして給与所得控除があります。

つまり、役員報酬を支払うことで、法人側の経費と役員(個人)側の給与所得控除で2重で経費として計上することが可能となります。

役員に退職金を支払うことができる

法人は役員に対する退職金を経費にすることができます。

退職金は通常の給与と違い、様々な税務上の優遇を受けることができます。

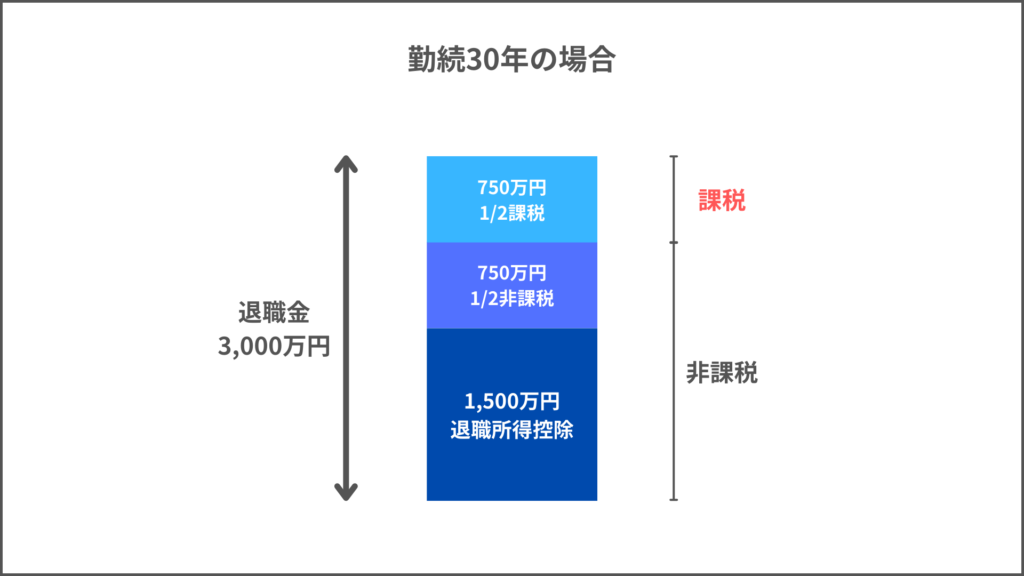

① 退職所得控除

退職金は勤続年数に応じて退職所得控除を受けることができます。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数(80万円未満の場合は80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

例えば、勤続30年の場合は退職金1,500万円までは税金がかかりません。

- 800万円+70万円×(30年-20年)=1,500万円

なお、勤続年数に1年未満の端数があるときは、たとえ1日でも1年として計算します。

② 1/2課税

退職金から退職所得控除額を差し引いて残額があった場合、残額の1/2は非課税となります。

勤続30年で退職金を3,000万円とした場合、750万円が課税対象となります。

- (3,000万円-1,500万円)×1/2=750万円

課税対象である750万円に税率をかけて税金額を計算します。

なお、税率は通常の所得税率、住民税率により計算します。

- 所得税:7,500,000円×23%-636,000円=1,089,000円

- 住民税:7,500,000円×10%=750,000円

- 税額計:1,089,000円+750,000円=1,839,000円

今回の例の場合、30,000,000円-1,839,000円=28,161,000円が受取額となります。

③ 分離課税

退職金は分離課税となっているため、退職した年度の役員報酬とは合算せずに、退職金は退職金だけで税額を計算します。

退職金がいくらであっても、通常の役員報酬に対する所得税率には影響がありません。

①~③の通り、かなり税務上の優遇があるため、通年の役員報酬額は少なめで法人に利益を積み立て、退職金として支給するというような設計も可能となります。

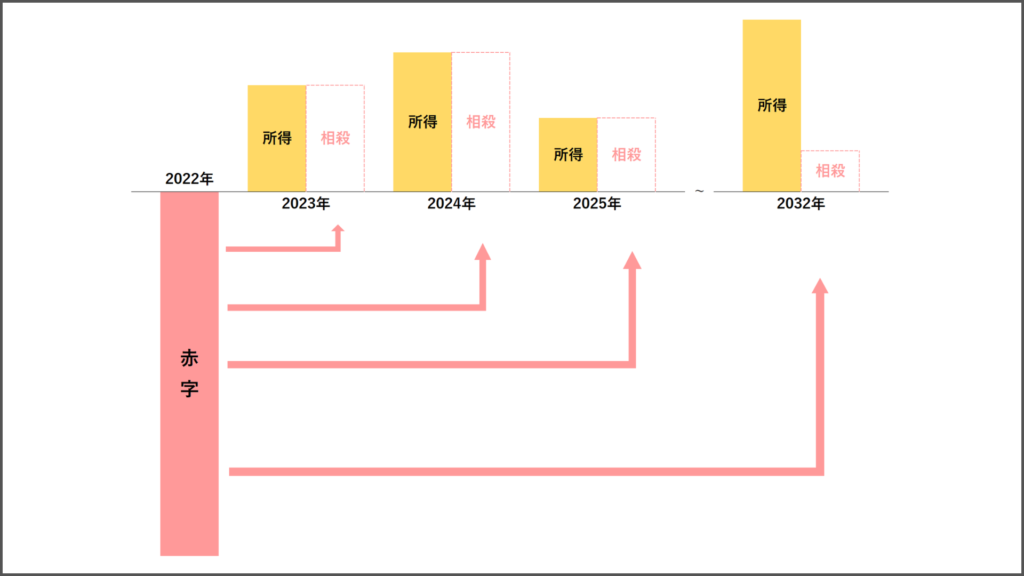

赤字の繰越しが10年間に

その期が赤字となった場合には、翌期以降に繰越し、各期の黒字と相殺することができます。

個人事業主も青色申告をすることで赤字を3年間繰り越すことができましたが、法人になるとその繰越期間が10年間(事業年度によっては9年間)となります。

事業規模が大きくなることで、大きな赤字を計上する可能性も高まります。

個人事業の場合の繰越期間3年では、赤字の全てを使いきれないこともありますので、法人によって繰越期間が延びることは大きなメリットといえます。

社会的信用が高くなる

上記でもお話ししましたが、法人を設立する際は、定款を作成・認証し法務局に登記を行う必要があります。

登記された「会社の本店所在地」、「設立日」、「資本金の金額」、「役員の名前」などの情報は、手数料を支払い登記簿謄本を取得することで誰でも閲覧することができるため、一般的に個人事業よりも法人のほうが社会的信用が高いといわれます。

社会的信用が高いとなにがいいんでしょうか?

信用力が高まることで取引先の拡大はもちろん、資金の融資や出資、人材確保といった面でも個人事業に比べて有利になります。

事業規模を拡大するうえで発生する様々なビジネスチャンスを生かすためにも、法人成りには大きなメリットがあるといえます。

有限責任になる

有限責任とは、会社が倒産した場合などに、借入先の銀行等の債務者に対して出資額を限度に責任を負うことをいいます。

株式会社及び合同会社はこの有限責任に該当します。

逆に、個人事業主は負債の全額を支払う責任を負う無限責任であるため、高額な資金が必要な事業を行う場合はかなりのリスクが生じます。

ということは、資本金が100万円なら100万円だけ返せばいいってことですか?

その通りです。ですが、中小企業のオーナー社長の実態は必ずしも有限責任ではないのが現状です。

中小企業が金融機関から融資を受ける場合、経営者の個人保証を求められることが多々あります。

この経営者保証は、会社がお金を返せなくなった際に、経営者個人がその借金を肩代わりすることをいいます。

経営者保証がある場合、実質的には無限責任を負っているということになります。

専門外であるため実践的なアドバイスができず恐縮ですが、中小企業庁など、経営者保証についての支援策を実施していたりもするのでご参照ください。

決算月を自由に決めることができる

個人事業の場合、毎年1/1~12/31を事業年度とし、原則翌2/16~3/15の間に確定申告を行います。

しかし法人の場合、決算月を自由に設定することができるため、事業の繁忙期などを避けて決算業務を行うことも可能になります。

なお、法人は決算月から2ヶ月後が申告・納税期限となります。

冬は忙しいから毎年確定申告が大変でした。

例えば5~7月に決算月を設定すれば、冬の繁忙期を避けることができます。

決算月と申告期限までの合わせて3ヶ月間は少なからず決算業務で忙しくなります。

自由に決算月を設定できることは法人の大きなメリットといえます。

家族を役員にして役員報酬を支払うことができる

個人事業主が家族に給与を支払う場合、「青色専従者給与」として以下の要件を満たしていないと経費として認められません。

- 次の要件を全て満たす”人”に支払われた給与であること

- 青色申告を行う個人事業主と生計を一にする配偶者その他親族であること

- 専従者がその年の12月31日現在で年齢が15歳以上であること

- 年間で6ヶ月を超える期間(一定の場合には事業に従事することができる期間の1/2を超える期間)、その事業に専ら従事していること

- 「青色事業専従者給与に関する届出書」を税務署に提出していること

- 届出書に記載されている方法、金額の範囲内で支払われたものであること

- 労働の対価として相当であると認められる金額であること

その点法人の場合、役員として登記することで、家族に対しても自由に役員報酬を設定することができます。

もちろん、会社の事業に少なからず従事している実態は必要ですが、所得を家族間で分散することで、家族全体の収入は同じまま所得税の金額を少なく抑えることができます。

法人成りの5つのデメリット

続いて、法人成りをしたことで生じるデメリットについてお話していきます。

会社と社長個人のお金をきちんと分ける必要がある

法人とは、読んで字のごとく「法律上の人」を意味します。

たとえ社長1人の会社だったとしても、法律上は会社という人格が誕生することになります。

社長は会社から雇われる役員という立場になるため、会社から支払われる役員報酬によってプライベートの費用を捻出することになります。

事業のお金を自由にプライベートにも使えた個人事業とは大きく異なります。

役員報酬は「定期同額給与」といい、例えば50万円/月と決めたら1年間は原則変更することができません。

役員報酬以外に会社のお金を個人的に使いたい場合、「役員貸付金」として利息を設定したうえで会社から借りる等の手続が必要になります。

会社のお金を個人的な目的で使い込んでいると、所得税の課税対象とみなされるうえ、会社の損金にも認められず二重で課税されてしまう可能性もあります。

法人成りをすると、個人事業に比べてきちんとしたお金の管理が必要になる点はデメリットといえます。

社会保険への加入が必要に

会社から役員報酬や給与を支払うにあたり、社会保険(健康保険、厚生年金)への加入が必要になります。

社会保険は役員や従業員個人が半分を負担、残りの半分を会社が負担することになるため、社長1人の会社の場合かなり大きな負担感になります。

厚生年金は個人事業の国民年金に比べて、貰える年金額が多かったり保障が手厚かったりとメリットはありますが、健康保険+厚生年金トータルの支払額は個人事業時代よりも高額になります。

税金面だけに目を向けて法人成りしてみたら、結果的に手元に残るお金が減ってしまった、というのもよくあるケースです。

法人成りの検討にあたって、社会保険の負担は大きなポイントとなります。

設立費用がかかる

法人成りをすると、株式会社、合同会社いずれの場合にも設立費用が発生します。

株式会社であれば25万円前後、合同会社であれば10万円前後の費用が最低でもかかります。

司法書士などの専門家に依頼する場合、別途手数料がかかります。

当然といえば当然ですが、決して小さい金額ではないためこれもデメリットといえます。

決算申告の難易度が急激に上がる

個人の確定申告に比べ、法人の決算申告は難易度が格段に上がります。

法人の申告を自分でやろうと思うと相応の覚悟と時間が必要になるため、コストパフォーマンス的に税理士等に依頼をするのが無難です。

顧問税理士をつければ年間数十万円の費用負担となりますので、特に自分で確定申告をしていた人にとっては、先程の設立費用とあわせて金銭的なデメリットとなります。

もちろん、税理士を雇うことで対価に応じた相応のメリットはありますが、個人事業に比べて税務調査のリスク等も高まることなどを考慮すると、事務負担という面で大きなデメリットとなります。

赤字の場合でも税金の支払いが発生する

通常、赤字の場合は税金は課税されませんが、法人成りをすると「法人住民税の均等割」という、法人が所在する地方自治体に対して税金の支払いが必要になります。

金額は自治体によって異なる場合もありますが、一般的には7万円/年の支払いが発生します。

年間7万円てことは月5~6,000円、、サブスクだと考えるとなかなか高いですね。

会社が存在することに対するテーブルチャージといったイメージです。

赤字の場合は、資金繰り的に厳しい状況も考えられますので、その状況での7万円は決して小さくないデメリットといえます。

法人成りは中長期的な目線で判断することが大切

上記まででお話した通り、法人成りにはメリットが多くある反面、デメリットもたくさん存在します。

法人成りを判断する際は目先の”お得”ではなく、今後の事業の目標や予測をもとに、中長期的な視点で考えることが大切になります。

ですので、状況によっては売上規模が小さくても、先を見据えて法人成りをするのもいいですし、逆に、売上が1,000万円を超えていたとしても、法人成りせず個人事業としてのメリットを享受するという選択肢もありです。

自分や事業の目的・目標を再確認し、その上で法人成りのタイミングを見極めていくようにしましょう。

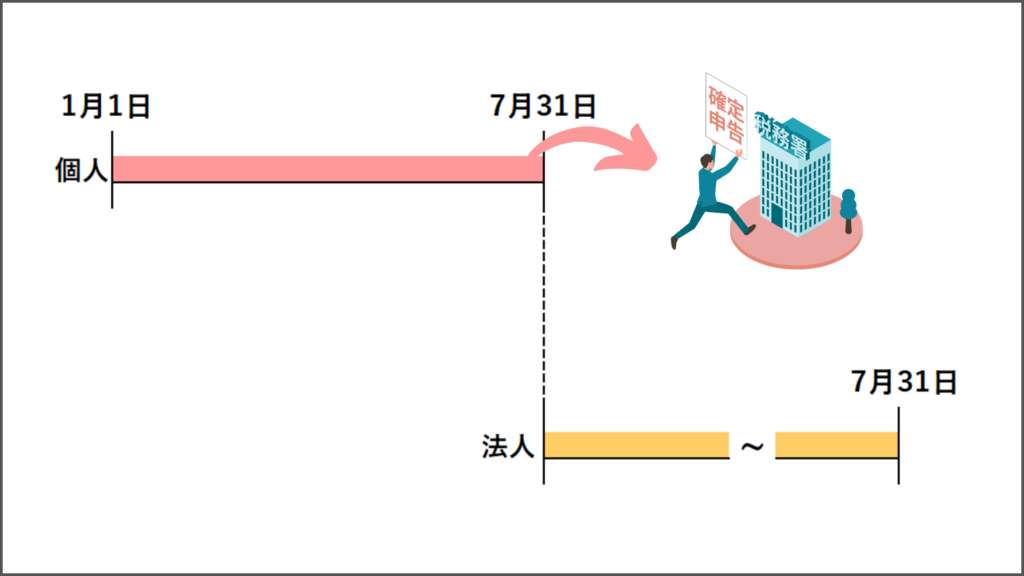

法人成り後でも個人の確定申告は必要

年の途中で法人成りを行った場合、法人成りまでの期間分について個人の確定申告が必要になります。

図のように7/31までを個人事業、8/1からは法人とした場合、1/1~7/31までの分について個人での確定申告が必要になります。申告時期は通常通り翌年の2/16~3/15となります。

なお、図の8/1~12/31の間に法人から役員報酬が支給された場合は、1/1~7/31の事業所得に8/1~12/31までの給与所得を合わせて確定申告を行います。

法人成りした年は売上の切替など、少々事務手続きも多くなるのでご注意ください。

会社設立はもちろん、設立後にも様々な届出や手続きが必要になりますので、法人成りは計画的に進めるようにしましょう。

まとめ

いかがだったでしょうか。

法人成りの検討は、なかなか自分だけでは判断できない部分も多くあるため、専門家に相談してみることもおすすめです。

弊所では、実際の数字をもとに法人成りした場合のシミュレーション(税金・社保)なども提供していますので、お気軽にご相談いただけますと幸いです。