株式会社にしろ、合同会社にしろ、会社設立にはかなりの事務作業が必要になります。

しかし、それは設立時に限った話ではありません。

会社を設立した後も、様々な事務手続きや書類の届出を行わなければいけません。

会社を作ったはいいものの、その後なにもやってない、、

書類作業って苦手で。

そもそも何が必要かすらも分からないよ

といった方も多いのではないでしょうか?

会社設立後の手続きは期限が定められているものも多く、忘れたままにしておくと後々不利益を被ってしまうものも存在します。

今回の記事では、会社設立後になにをやらなければいけないかについて、それぞれ詳しく解説していきます。

目次

会社設立後にやらなければいけないこと17選

会社設立後にやらなければいけないことを、手続きを行うシチュエーションごとに分けると以下のようになります。

- 税務署に届出が必要なもの4つ

- 都道府県税事務所・市町村役場に届出が必要なもの1つ

- 年金事務所に届出が必要なもの2つ

- 労働基準監督署に届出が必要なもの3つ(※従業員を雇う場合のみ)

- ハローワークに届出が必要なもの2つ(※従業員を雇う場合のみ)

- その他やっておかなければいけないこと3つ

- 法人成りした人がやらなければいけないこと2つ

それでは、それぞれ何をどうすればいいかについてお話していきます。

税務署に届出が必要なもの4つ

税務署に届出が必要な4つについては、会社の本店住所の所轄税務署が提出先となります。

所轄税務署は国税庁の下記リンク先より調べることができます。

4つまとめて一緒に提出してしまうのがおすすめです。

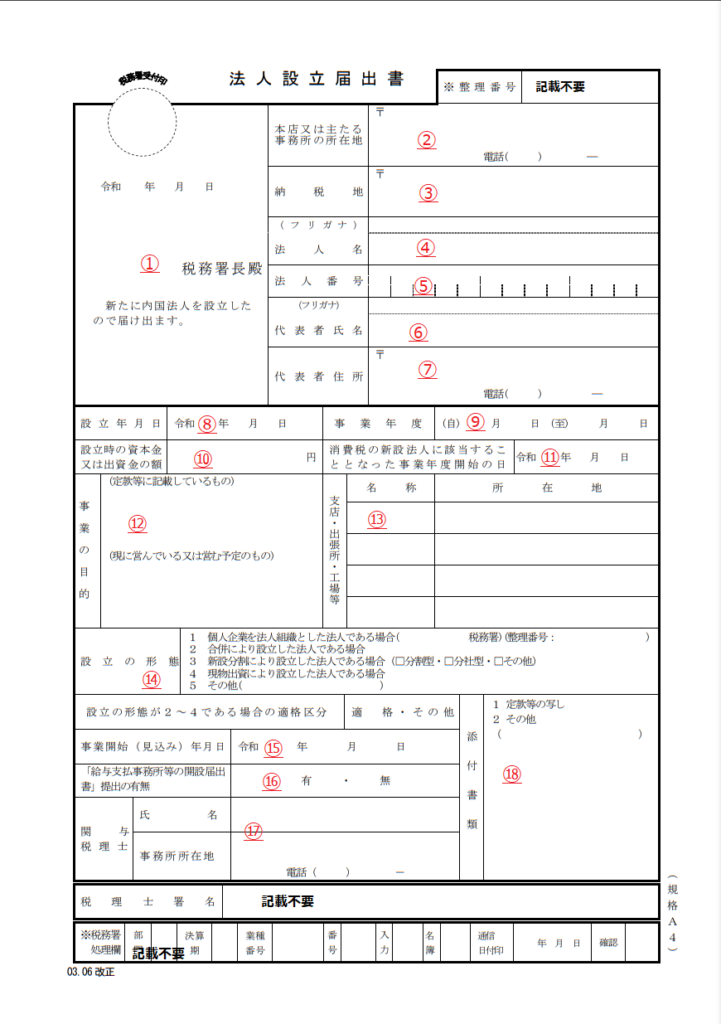

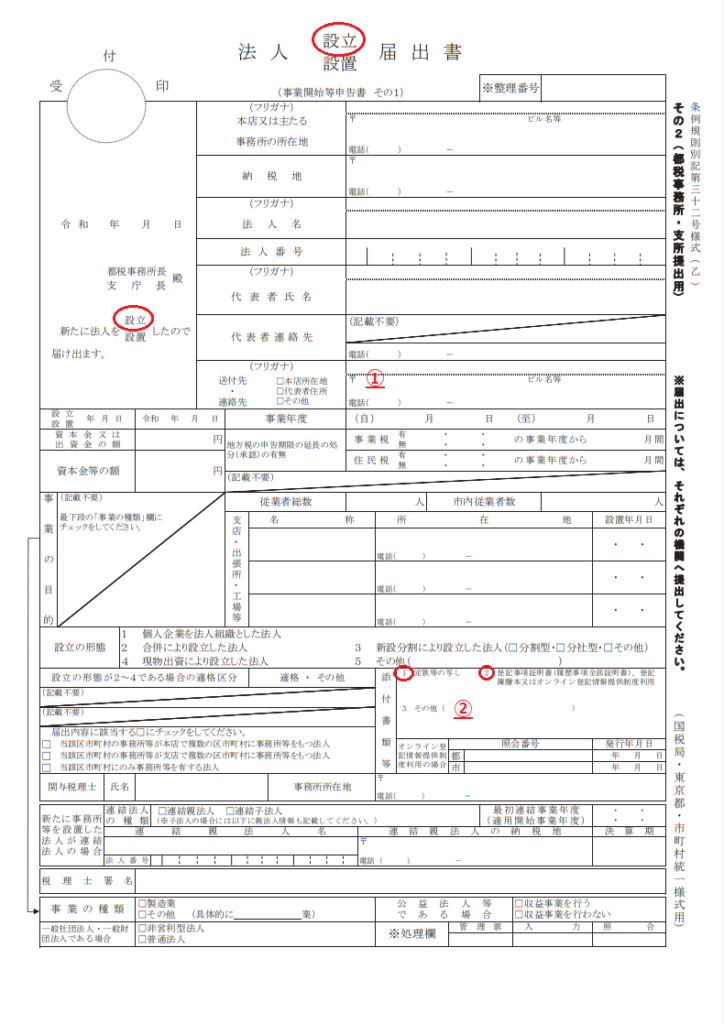

法人設立届出書

読んで字のごとく、法人を設立した事実を知らせるための書類となります。

用紙は税務署で直接受け取るか、下記リンク先よりダウンロードする形でご用意ください。

①届出先

提出する年月日、所轄の税務署名を記入します。

②本店又は主たる事務所の所在地

登記した際の本店住所、電話番号を記入します。電話番号は携帯の番号でも大丈夫です。

③納税地

基本的には②の本店住所を記入します。

④法人名

登記した法人の名称を記入します。(○○株式会社)

⑤法人番号

設立登記をした後に国税庁から郵送される「法人番号通知書」で確認できます。

もしくは下記リンク先にて法人の名前と所在地を入力することで調べることができます。

⑥代表者氏名

代表者(代表取締役、代表社員等)の氏名を記入します。

⑦代表者住所

代表者の住所、電話番号を記入します。

⑧設立年月日

登記簿に記入されている登記年月日を記入します。

⑨事業年度

定款等に記入されている会計期間を記入します。

(自)はあくまでも会計期間開始の日ですので、⑧の設立年月日とは異なる場合もあります。

⑩設立時の資本金又は出資金の額

設立時の資本金(出資金)の金額を記入します。

⑪消費税の新設法人に該当することとなった事業年度開始の日

⑩の金額が1,000万円以上の場合は⑧と同じ日付を記入します。

⑫事業の目的

定款に記入している事業目的の中で主な目的を記入します。

⑬支店・出張所・工場等

本店以外の支店等がある場合には名称と所在地を記入します。

⑭設立の形態

個人事業から法人成りをした場合には1に〇をし、個人事業時代の所轄税務署を記入します。(整理番号が分からなければ記入の必要はありません。)

新規で法人を設立した場合には5に〇をし、カッコの中に新規設立、金銭出資などを記入します。

⑮事業開始(見込み)年月

飲食店などはオープン日などを記入します。

明確に事業開始の日がない場合は⑧の年月日を記入しておけば大丈夫です。

⑯「給与支払事務所等の開設届出書」の提出の有無

後述しますが、役員や従業員に給与を支払う予定なのであれば、有に〇をします。

⑰関与税理士

顧問税理士がいる場合には税理士の名前(又は税理士法人名)とその事務所の所在地を記入します。

⑱添付書類

1の定款等の写しに〇をし、添付して提出します。

⑧の設立日から2ヶ月以内が提出期限となります。所轄の税務署に忘れず提出しましょう。

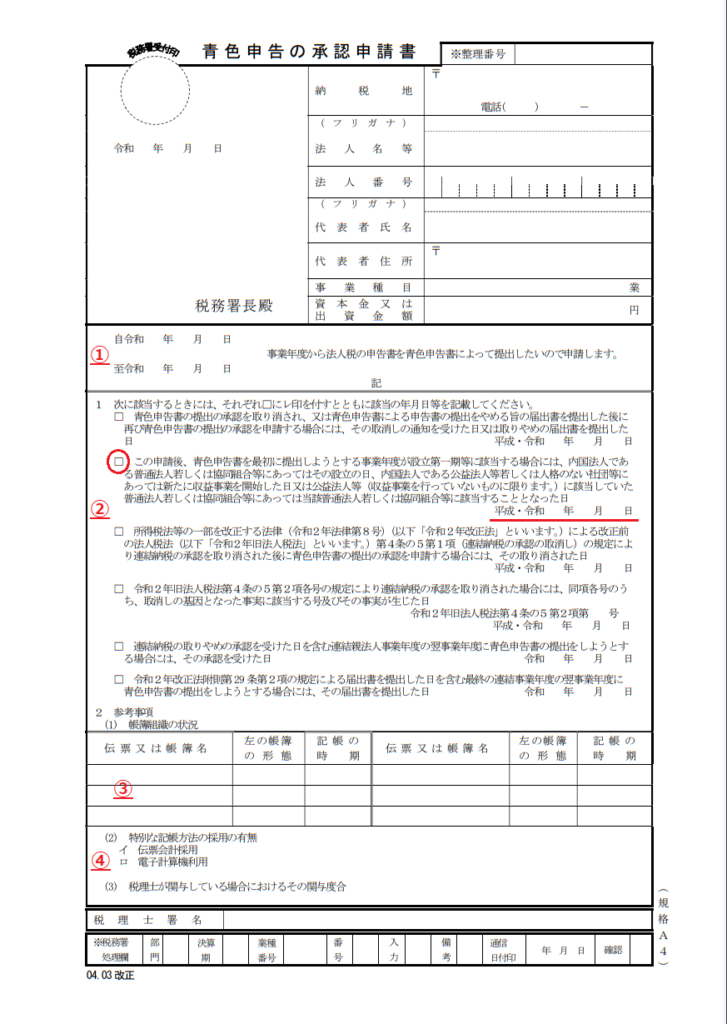

青色申告の承認申請書

個人事業からの法人成りの場合はすでにご存じかと思いますが、法人でも青色申告を適用するために申請書を提出する必要があります。

青色申告?

きちんとした帳簿を作ってくれるならその分税制面で色々優遇してあげるよ、といった制度のことをいいます。

法人の青色申告は個人に比べ、より税制面での優遇が強くなっていますので、忘れずに提出するようにしましょう。

用紙は直接受け取る又は下記リンク先よりダウンロードしてください。

①適用事業年度

青色申告の適用を開始したい事業年度を記入します。

設立した年の該当する事業年度を記入すれば初年度から青色申告となります。

②該当年月日

会社設立時に提出する場合は、2個目の□にチェックを入れ下線部分に設立日を記入します。

③帳簿組織の状況

帳簿名(総勘定元帳、現金出納帳など)、帳簿の形態(会計ソフト、Excel、ノートなど)、記帳の時期(月に1回など)を記入します。

まだ決まっていない場合や分からない場合は未記入でも大丈夫です。

④特別な記帳方法の採用の有無

出金伝票等の伝票を使う場合はイに、会計ソフト等を使う場合はロに〇をします。

会社設立日から3ヶ月以内が提出期限となります。

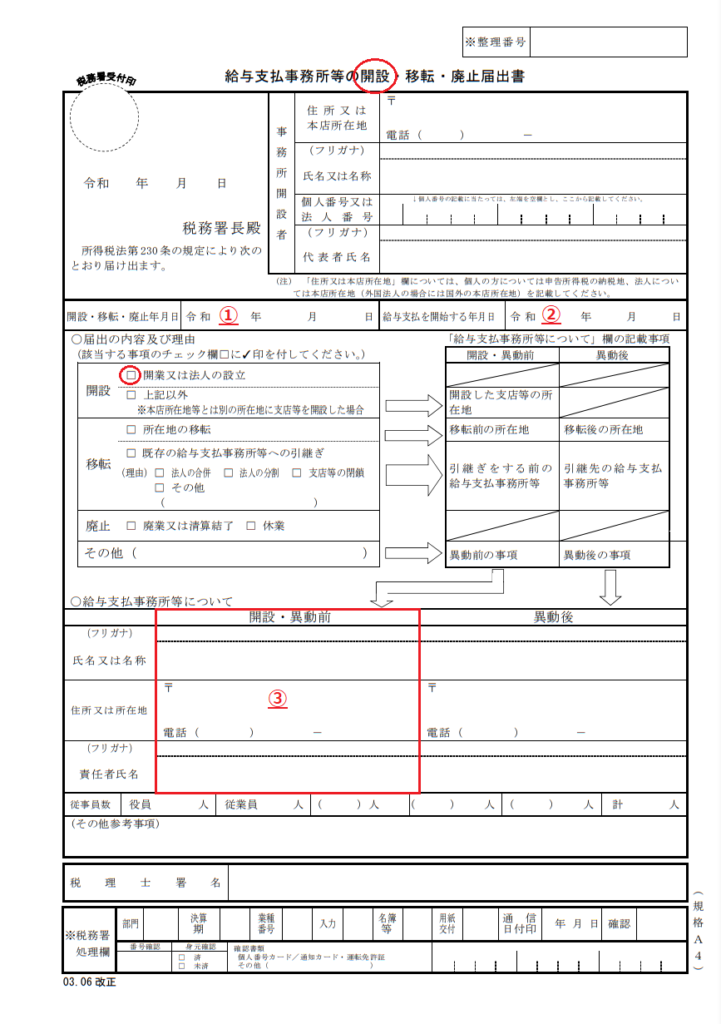

給与支払事務所等の開設届出書

役員や従業員に給与を支払う場合には届出が必要になります。

役員報酬が0円の場合には提出の必要はありませんが、将来的に役員報酬が発生するのであれば、あらかじめ提出しておくことをおすすめします。

①開設年月日

給与支払事務所を開設した日を記入するのですが、法人の設立日を記入しておけば問題ありません。

②給与支払を開始する日

給与支払を開始する予定日を記入します。決まっていない場合は未記入でも大丈夫です。

③給与支払事務所について

会社設立の場合は赤枠に法人名、本店所在地、代表者の氏名を記入します。

開設の事実があった日(≒会社設立日)から1ヶ月以内が提出期限となります。

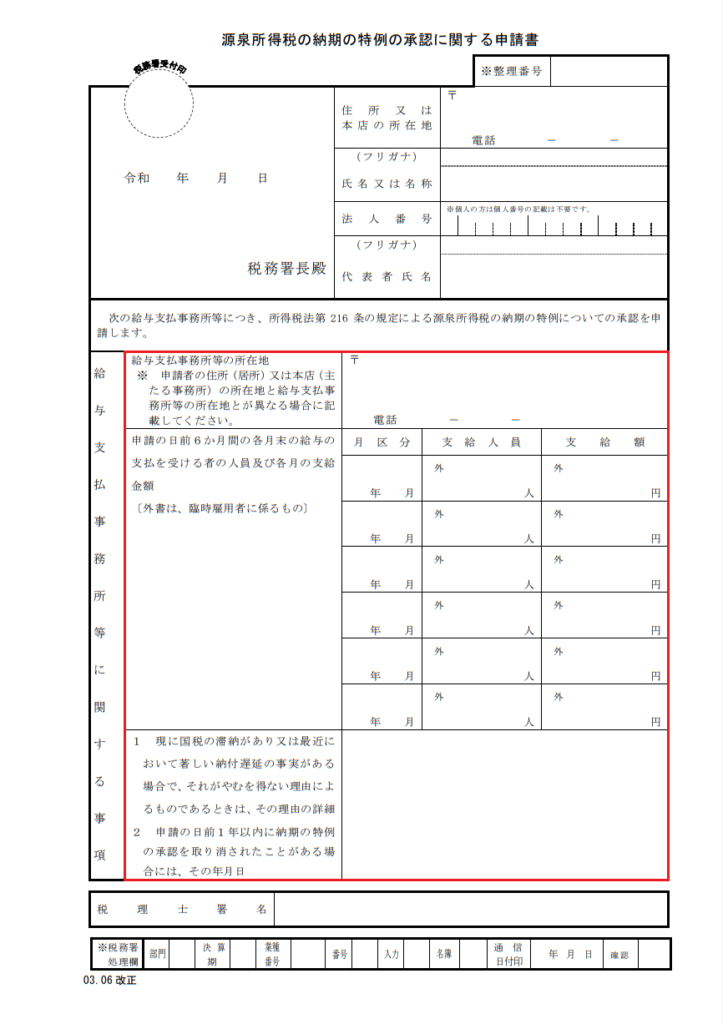

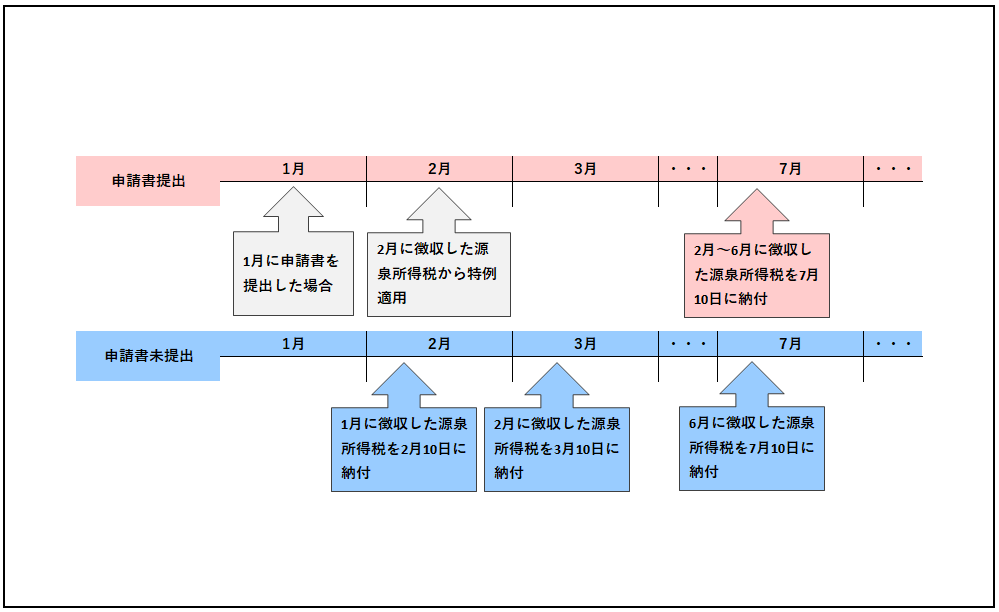

源泉徴収税の納期の特例の承認に関する申請書

会社を設立すると、役員や従業員の給与、税理士等士業への報酬から徴収した源泉所得税を、徴収した日の翌月10日までに税務署に納付しなければなりません。

しかし、この届出を提出するこで半年に1回(1月と7月)納付すればいいという特例を受けることができます。(※従業員数が10人未満の事業所のみ。)

会社設立後に上記の書類とまとめて届出する場合、赤枠にはなにも記入する必要はありません。

なお、提出期限は特に定められていませんが、特に問題なければ申請書を提出した月の翌月に支払った給与や報酬から特例が適用されます。

提出した月の翌月分から適用となるため、できるだけ早く提出するようにしましょう。

都道府県税事務所・市町村役場に届出が必要なもの1つ

税金には国に納める国税と、各都道府県や市町村に納める地方税があります。

ですので、会社を設立した場合も国(税務署)と地方(都道府県税事務所や市町村役場)に設立届を提出します。

法人設立届出書

弊所が東京都杉並区にありますので、今回は東京都について解説します。

以下リンク先よりダウンロードすることができます。

①送付先・連絡先

資料の送付先や連絡先をここで選択することができます。

②添付書類等

東京都に提出する法人設立届出書には、定款の写しと履歴事項全部証明書の写しを添付して提出します。

提出期限は各都道府県・市町村によって違い、東京都は15日以内に最寄りの都税事務所に提出が必要です。

本来、都道府県税事務所と市町村役場の2つに提出が必要なのですが、東京23区の場合は都税事務所にのみ提出すれば完了です。

年金事務所に届出が必要なもの2つ

会社を設立した場合、仮に役員1人の会社だったとしても社会保険(健康保険・厚生年金保険・介護保険)に加入することになります。(役員報酬が0円の場合は加入義務なし)

最寄りの年金事務所が提出先となります。

下記リンク先より調べることができますのでご参照ください。

健康保険・厚生年金保険新規適用届

事業所(会社)が厚生年金保険及び健康保険に加入すべき要件を満たしたときに提出が必要になる書類です。

要件として「法人事業所で常時従業員(事業主のみの場合も含む)を使用するもの」というものがあるため、会社を設立した場合は要件を満たしたことになります。

日本年金機構の下記リンク先でダウンロードすることができます。

記入例もありますのでご参照ください。

会社設立から5日以内が提出期限となっています。

5日以内!?めちゃくちゃ短いですね。

どうしても5日じゃ間に合わないこともあると思います。そういった場合は最寄りの年金事務所に問い合わせてみましょう。なんとなくお堅そうなイメージですが、状況に応じてとても親切に対応してくれます。

健康保険・厚生年金保険被保険者資格取得届

従業員を採用した場合等、新たに健康保険および厚生年金保険に加入すべき方について提出する書類です。(会社の役員も該当します。)

下記リンク先よりダウンロードすることができます。

こちらは、被保険者になってから(従業員等を採用した日から)5日内が提出期限となっています。

労働基準監督署に届出が必要なもの3つ

会社設立後すぐに従業員を雇う場合は、労働保険(労災保険、雇用保険)の加入手続きを行わなければいけません。

なお、労働保険は従業員のための保険となるのため、役員しかいない場合には加入手続きは必要ありません。

まずは、最寄りの労働基準監督署で手続きを行います。

労働基準監督署は下記リンク先より調べることができます。

労働保険 保険関係成立届

従業員を雇った場合に必ず提出が必要になる書類です。

この書類はネットからダウンロードすることができないため、管轄の労働基準監督署かハローワークから郵送してもらうか、直接取りに行かなければなりません。

作成の際は厚生労働省の記入見本(下記リンク先)をご参照ください。

従業員を雇った日の翌日から10日以内が提出期限となります。

労働保険 概算保険料申告書

上記の保険関係成立届を提出した後に渡される書類で、年間の労働保険料を概算で計算して申告・納付するための書類となります。

ただし、あくまで概算での賃金総額は保険料の申告・納付となるため、翌年度の納付時に確定した賃金総額で改めて保険料を計算し、過不足分を納付又は還付することになります。

こちらも、作成の際は厚生労働省の記入見本(下記リンク先)をご参照ください。

従業員を雇用した日の翌日から50日以内が提出期限となります。

適用事業報告

労働基準法の適用事業となったとき(業種を問わず、労働者を使用するに至ったとき)に所轄の労働基準監督署に提出する書類となります。

ここでいう労働者とは、通常の従業員だけでなく、臨時労働者、季節労働者、パートタイム労働者、アルバイト等を含みます。

なお、同居の親族を雇い入れた場合には提出する必要はありません。

下記リンク先「適用事業報告」よりダウンロードすることができます。(東京都)

提出期限は特に定められていませんが、労働者を雇用することとなったら速やかに提出する必要があります。

ハローワークに届出が必要なもの2つ

労働基準監督署に続く形でハローワークへの手続が必要になります。

最寄りのハローワークは下記リンク先より調べることができます。

雇用保険 適用事業所設置届

会社として雇用保険の適用を受けるために必要な書類となります。

作成の際は下記リンク先をご参照ください。

従業員を雇用した日の翌日から10日以内が提出期限となります。

雇用保険 被保険者資格取得届

従業員が雇用保険に加入するために必要な書類となります。

作成の際は下記リンク先をご参照ください。

こちらも、従業員を雇用した日の翌日から10日以内が提出期限となります。

その他やっておかなければいけないこと3つ

上記までの手続きは、いわゆるお役所に対してしなければいけないものでしたが、それ以外にもやらなければいけないことがあります。

まだあるのか、、

会社設立前後はどうしても事務手続きが多くなってしまいますが、もう少しの辛抱です。

それでは、重要度の高いものから順にお話ししていきます。

役員報酬額の決定

会社を設立したら役員に対する給与(役員報酬)の金額を決定する必要があります。

今回は中でも一般的な定期同額給与の決定についてお話しします。

定期同額給与とは、通常の給与のように毎月役員に対して支給する報酬のことをいい、決定にあたり以下のような要件を満たす必要があります。

- 1か月以下の一定の期間ごとに支給されること

- その事業年度の各支給期間における支給額が同額であること

簡単にいうと、金額を決めたらその期は毎月同じ額じゃなければダメということです。 役員報酬は会社設立以後3ヶ月以内に金額を決めなければなりません。

3ヶ月以内ってことは、最初の2ヶ月は役員報酬を発生させなくてもいいんでしょうか?

おっしゃる通り、3ヶ月以内であればいつから役員報酬を発生させても大丈夫です。

役員報酬が0円のうちは上記の社会保険に加入することができませんので、役員報酬を決め次第手続きを行うようにしましょう。

なお、役員報酬の金額やいつから発生させるかについては、設立初年度の売上と経費のバランスや、生活費としていつからいくら必要になるか等を考慮して決めるようにしましょう。

また、役員報酬については基本的にはどこかに届出を行う必要はありません。

法人口座の開設手続き

法人用の銀行口座は必ず開設しなければいけないものではありません。が、会計処理の正確性を確保するためや、法人として取引を行っていくうえで作成しておくことをおすすめします。

現在ではネット銀行など、様々な金融機関が存在しますが、基本的に法人口座の開設には時間がかかるので、会社設立後できるだけ早く手続きを行いましょう。

法人クレジットカードの作成手続き

法人口座が開設しましたら、法人用のクレジットカードの作成もしておきましょう。

役員個人名義のカードで法人の経費を支払っていると、法人のお金と個人のお金がごちゃまぜになりやすくなってしまいます。

法人口座に比べると重要度は下がりますが、適切に資金を管理するためにも作成をおすすめします。

法人成りした人がやらなければいけないこと2つ

個人事業主として事業を行っており、法人成りによって会社を設立した場合には上記に加え以下の手続を行う必要があります。

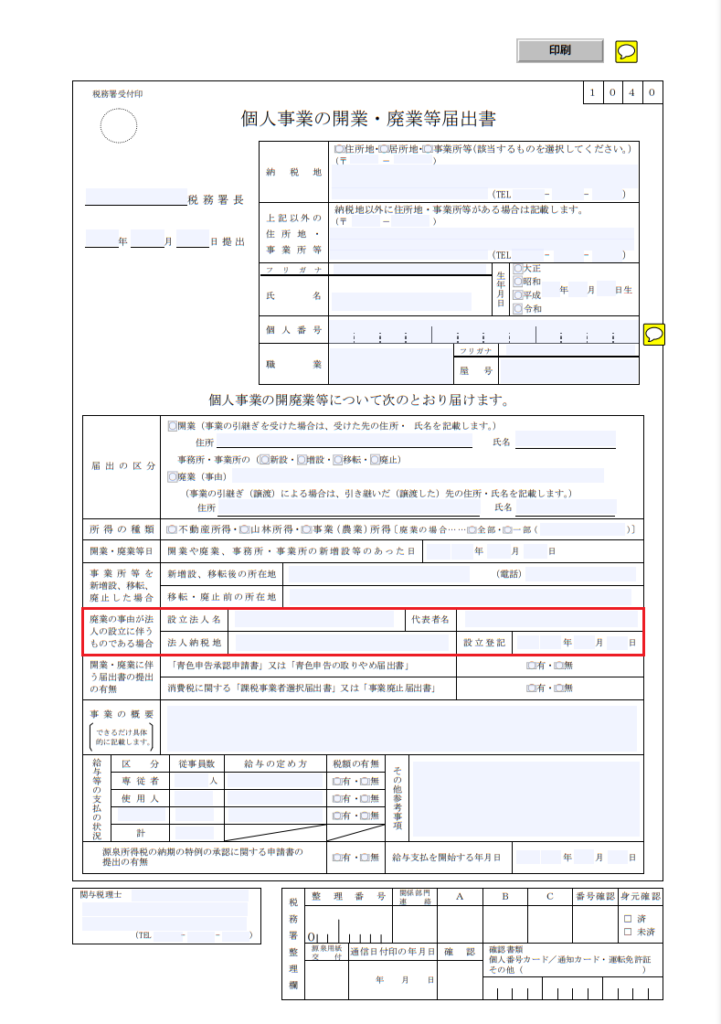

個人事業の廃業届の提出

法人成りにより個人での事業を廃止する場合は、個人事業時代の所轄税務署に「個人事業の廃業届」を提出します。

下記リンク先よりダウンロードすることができます。

法人成りの場合は、赤枠部分に法人の情報を記入します。

廃業の事実があった日から1ヶ月以内が提出期限となります。

既存の取引先との契約の変更

個人事業時代からすでに契約している取引先がある場合には、法人名義での契約に改める必要があります。

法人の売上や経費を認識するにあたり、契約書の名義が誰になっているかというのは、客観性の観点などから重要になります。

法人成りを決めた時から事前に案内をしておくと、取引先にも迷惑をかけずスムーズに切り替えを行うことができます。

自分でやるのが面倒であれば専門家への依頼もあり

会社を設立するのも大変だったのに、その後もこんなにやることがあったなんて、、

自分で全部やろうと思ったらすごい時間がかかりそう。

そんな時はお金を払って専門家に依頼してしまうのも選択肢の1つです。

上記の手続きを全て自分でやろうとすると、事務手続きに慣れている方でもそれなりに時間がかかります。

会社設立当初は本業についてもやらなければいけないことがたくさんあるかと思いますので、費用対効果を考えてメリットがあるようなら専門家に依頼してしまうのがおすすめです。

例えば、我々のような税理士事務所であれば、税務署等への届出手続きは全て代行できるのに加え、役員報酬を決める際にも年間の損益予測をもとにいくつかのシミュレーションを行うことなども可能になります。

まとめ

いかがだったでしょうか。

会社設立が終わった後もたくさんの手続きを行わなければいけません。

期限が定められている手続きも多くあるので、会社設立の際はその後のことも考慮したうえで計画的に行うようにしましょう。